【2019.06.14最終更新】※2018.07.04初回投稿

目的にあったカードを選ぶ

海外旅行ではクレジットカードは今やマストアイテムになっており、カードを持っていないと不便なことも出て来ます。

今回は一般的なクレジットカードについて書いてみたいと思いますが、すでにカードの知識をお持ちの方には少し退屈な内容かもしれませんがご容赦ください。

尚、マイレージカードは次回に書きたいと思います。

(1)絶対に持っておきたいVISA/Master

国内で発行されるクレジットカードにはVISA、Master、JCB、AMERIACAN EXPRESS、Dinersなどがありますが、VISAかMASTERのどちらかは必ず持っておいた方がいいと思います。と言うのも、VISAとMasterしか使えないお店って結構あるんですよ。VISAとMaster以外のカードはエリアによって強かったり、全く使える店がなかったりします。

もしあなたが正社員としてお勤め、あるいはこれから社会人になるのでカードを1枚作りたいというのであれば、鉄板カードの「三井住友VISA」をおすすめします。

理由は日本国内において、VISAの中で最も歴史と信用があるカードだからです。

デザインもシンプルながら品があり、このカードであれば仕事の場でも堂々と使えます。

接待での支払いは相手に決済手段を見せないことが一番スマートですが、もし見られてしまった場合でもこのカードなら相手の印象も悪くありません。(国内ではもう一つJCBカードが同じ立ち位置にあるカードと言えます)

したがってTPOを全く選ばない、万能カードと言えます。

(2)AMERICAN EXPRESS(AMEX)は自分に合っているかよく考えよう

AMEXは特徴のあるカードで、自分に合っているかよく考えてから持った方がいいと思います。AMEXは自社運営のプロパーカード(AMEX自ら発行するカード)とセゾンAMEXのような提携カードがあります。この2つはカードの性格が異なるので注意しましょう。

まずプロパーカードはDinersなどと並んで高級カードと言われています。以前は富裕層をターゲットにしたという背景もありますが、今日では高級の意味は年会費が高いことと、お店側にとってカードが滞りなく迅速に決済されると言うことだと思います。

ただし、AMEXプロパーカードはカード自体に対するステイタスはあるのですが、ゴールド、プラチナといった券種自体はステイタスを表すものではなく、付与されるサービスのランクを表すものなのです。

グリーンカードからゴールド、プラチナと券種が上がっても、基本的に与信限度額は同じです。ですので本当の意味での個人のステイタスは上がっていないのです。

これがAMEXのプロパーカードはグリーンで必要十分と言われる理由ではないかと思います。

(他の一般的なクレジットカードは、券種が上がると自動的に与信限度額も大幅に上がりますので、文字通りステイタスが上がるということになります。)

プラチナ会員がホテルでアップグレードされるのはAMEXとホテルの間の契約があるからであって、プラチナカードを持っているので一目置かれてアップグレードされるわけではありません。

また、「AMEXは利用限度額が無制限」といった噂がありますが、これは全くの都市伝説で、一人ひとりにリアルタイムで限度額が設定されています。この額は利用者本人にも非公開となっています。(多頻度&高額利用者以外は驚くほど限度額が低い)

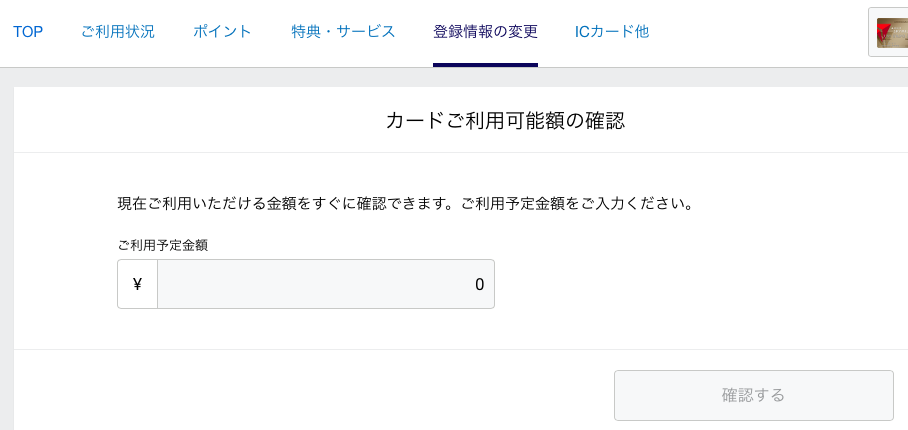

ちなみにAMEXのWEBページで都度利用可能額を入力して決済可能かを確認する方法がある(下記スクリーンショット参照)のですが、現在ほとんどAMEXで決済していない一般庶民の私はどうやら50万円程度のようです。

高額決済をする場合にはAMEXのマイページより利用金額が決済可能かどうかを調べるか、事前承認用のコールセンターに電話で確認した方がいいと思います。

これが私はこのことが面倒と感じていました。過去に(といってもかなり古い話になりますが)家電量販店で50万円の買い物をした際に店頭窓口で電話承認を求められたことがあったり、17万円の通勤定期券を購入する際に、電話連絡を求められたりしたことがありました。

例えば高額な商品を購入しようとしていてお店に接客を受けている時であっても、躊躇なくAMEXにカード決済できるか電話連絡をすることができる人であれば、AMEXプロパーカードは心強い友人となってくれることでしょう。

ちなみに小心者で恥ずかしがり屋の私は、一度高額決済で恥ずかしい思いをした経験からもっぱら10万円以下の決済だけに使用し、高額決済では使っていません(汗)。

一方、AMEX提携カードは独自の審査、与信、サービスになっています。

例えばセゾンプラチナ・ビジネスカードは年会費が低価格なのに、付帯サービスが充実しており、とてもコスパが高いカードと言えます。今回このカードをご紹介した理由の一つはプライオリティパスの会員(プレステージ会員)の付帯という点です。海外旅行の際はとても便利なカードです。また、このカードは個人事業主をターゲットとして想定しているので、24時間対応のコンシェルジュは力強い相談相手になってくれそうです。本来カード会社のコンシェルジュサービスは、中小企業や個人事業者にこそ必要なサービスだと思います。

このカードの特徴を具体的に挙げてみます。

(1)プラチナカードの中ではコスパが最強 ・年会費20,000円(税別)

(2)年間200万円以上のショッピングの利用で、次年度年会費を10,000円(税別)に優遇

(3)引き落とし口座を「個人名義口座」「法人名義口座」どちらでも指定可能

(4)JALマイルの還元率は最大1.125%

(5)海外空港ラウンジ「プライオリティ・パス」

(6)審査が個人名義で対応可能

(7)24時間365日対応のコンシェルジュサービス

となっています。

プライオリティパスが使えてプラチナカードにふさわしい24時間対応サービスは、かなりおいしい選択のように思います。

ビジネスカードという名称ですが、個人カードとしても使えます。

(3)キャラクターカード

日本を代表するキャラクターと言えば「Hellow Kitty」ですよね。実はキティちゃんのクレジットカードがあるのをご存知でしょうか。

キャラクターカードは時としてアイデンティティを表すものなので慎重に選びたいところですが、こちらのカードはデザインがたくさんあって、幅広いニーズに合わせています。時として緊張する海外旅行での支払いも、このカードをきっかけに話がはずむかもしれませんね。2018年4月以降、券面を追加、リニューアルしています。

ピューロランドへの優待のほか、キティフリークには嬉しいレア物のグッズも手に入るようなので、一度見てはいかがでしょうか。

台湾旅行にはエバー航空のハローキティジェットで、キティカードを持っていけばテンションも上がると思います。

VISA、Master、JCBから選べます。

一般、ゴールドに加え、何とプラチナまであります。

ハローキティデザイン | クレジットカードならセディナ[Cedyna]

(4)流通系カード

小売業各社が発行しているカードを流通系カードと言います。流通系カードの特徴は「年会費無料」と「自動的にポイントが貯まる」こと。その中でもイオンの力の入れ方が半端ないです。

今はすぐにマイルを本気で貯めようとは思っていない人には使いやすいカードでしょう。

実はイオン(WAON)はJALと仲がいい(笑)みたいですから、その気になったらJMB(JALマイレージバンク)のクレジットカードなしに申し込むか、JMB WAONカード(クレジット機能付き)を申し込むのもいいと思います。JMBのクレジット機能なしのカードは無料発行なのに高級感のある仕上がりで、標準機能でWAON機能を持っているので、チャージしておけば小銭代わりになります。

いずれにしても、とりあえず一枚カードを持つのであれば、良い選択の一つではないかと思います。

次回はマイレージカードについてお話ししたいと思います。![]()